Содержание

Учет расходов на билеты

Учет затрат на билеты имеет ряд особенностей, которые мы попытаемся изложить на этой странице.

Билет, вопреки устоявшемуся стереотипу, не является товаром. Согласно ст. 786 ГК РФ билет – этот документ, удостоверяющий заключение договора перевозки пассажира. В настоящее время все большее распространение получают «электронные билеты» — билеты в бездокументарной форме. В такой форме выпускаются более 90 % авиабилетов и уже значительная часть железнодорожных билетов.

Для целей налогообложения прибыли расходы по оплате стоимости проезда работника к месту командировки и обратно учитываются в суммах, подтвержденных проездным документом. (Письмо Минфина РФ и от 10.01.2013 № 03-07-11/01).

Порядок списания расходов на приобретение электронных билетов устанавливается в письме ФНС России от 12.10.2012 № АС-4-2/17308. «Если авиабилет приобретен в бездокументарной форме (электронный билет), то оправдательными документами, подтверждающими расходы на приобретение авиабилета для целей налогообложения, являются сформированная автоматизированной информационной системой оформления воздушных перевозок маршрут/квитанция электронного документа (авиабилета) на бумажном носителе, в которой указана стоимость перелета, посадочный талон, подтверждающий перелет подотчетного лица по указанному в электронном авиабилете маршруту.

Документом, подтверждающим произведенные расходы на приобретение железнодорожного билета, является контрольный купон электронного проездного документа (билета), полученный в электронном виде по информационно-телекоммуникационной сети.»

Стоимость билетов учитывается в составе командировочных расходов на основании подпункта 12 пункта 1 статьи 264 НК РФ.

Организация также может списать на расходы и затраты на выплату вознаграждения организации-посреднику (агентству). В письме УФНС по г. Москве от 01.07.2010 № 16-158/069225 указывается, что затраты на выплату вознаграждения организации-посреднику в состав командировочных расходов не включаются и при определении суммы расходов, уменьшающих доходы текущего отчетного (налогового) периода, учитываются организацией-заказчиком обособленно. Основанием для такого учета являются посреднический договор с организацией-продавцом и документы, подтверждающие факт оплаты услуг посредника.

Особенно следует отметить, что согласно п. 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 N 34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации», документирование имущества, обязательств и иных фактов хозяйственной деятельности, ведение регистров бухгалтерского учета и бухгалтерской отчетности осуществляется на русском языке. Первичные учетные документы, составленные на иных языках, должны иметь построчный перевод на русский язык. Необходимость перевода проездных документов на русский язык устанавливается в письмах Минфина РФ от 24.03.2010 № 03-03-07/6 и от 20.04.2012 № 03-03-06/1/202, где также указывается, что подобный перевод может быть сделан как профессиональным переводчиком, так и специалистом самой организации.

Учет НДС, уплаченного при приобретении билетов для работников организаций, также имеет существенное отличие от порядка учета НДС по приобретаемым организацией товарам и услугам.

Минфин РФ в письмах от 21.09.2012 № 03-07-11/393 и от 10.01.2013 № 03-07-11/01 разъясняет, что на основании п. 18 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства Российской Федерации от 26.12.2011 N 1137, «при приобретении услуг по перевозке работников к месту служебной командировки и обратно в книге покупок регистрируются заполненные в установленном порядке бланки строгой отчетности или их копии с выделенной отдельной строкой суммой налога на добавленную стоимость, выданные работнику и включенные им в отчет о служебной командировке.»

Такой порядок ведения книги покупок не противоречит и новой редакции п. 18 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденной Постановлением Правительства Российской Федерации от 30.07.2014 N 735: «При приобретении услуг по найму жилых помещений в период служебной командировки работников и услуг по перевозке работников к месту служебной командировки и обратно, включая услуги по предоставлению в пользование в поездах постельных принадлежностей, в книге покупок регистрируются счета-фактуры либо заполненные в установленном порядке бланки строгой отчетности или их копии с выделенной отдельной строкой суммой налога на добавленную стоимость, выданные работнику и включенные им в отчет о служебной командировке.»

Особо следует отметить, что счета-фактуры не могут служит основанием для предъявления к вычету суммы НДС по расходам на проезд. Разъяснение по данному вопросу содержится в письме УФНС по г. Москве от 10.01.2008 № 19-11/603, где сказано, что «при оказании авиатранспортной компанией услуг по перевозке пассажиров, оформленных авиабилетами, счета-фактуры не выписываются. Также авиатранспортная компания не выписывает счета-фактуры и в случае реализации билетов населению (в том числе юридическим лицам для своих сотрудников) через другие организации (агентства), с которыми у нее заключены агентские договоры.

Налоговым законодательством не предусмотрено выставление счетов-фактур авиатранспортной компанией при реализации авиабилетов населению (юридическим лицам для своих отрудников), в том числе и через агентства (организации), с которыми у авиатранспортной компании заключены агентские договоры. Поэтому агентство (посредник) не вправе выставлять счета-фактуры при реализации билетов населению.»

Таким образом, выставление счетов-фактур на билеты, практикуемое некоторыми агентствами и, зачастую, требуемое организациями-покупателями, не соответствует налоговому законодательству РФ и является его прямым нарушением. Также нарушением налогового законодательства является и учет НДС по билетам на основании счетов-фактур, поскольку, как указано в письме Минфина РФ от 10.01.2013 № 03-07-11/01, регистрация в книге покупок счетов-фактур, выставленных агентством, реализующим авиабилеты от имени транспортных компаний, нормами Постановления Правительства Российской Федерации от 26.12.2011 N 1137 не предусмотрена.

Также следует помнить, что вычет НДС, указанного в билете, оформленном на иностранном языке, возможен только в случае перевода на русский язык реквизитов, необходимых для применения такого вычета. Это разъяснение содержится в письме Минфина РФ от 10.04.2013 № 03-07-11/11867.

В случаях, когда в билете сумма НДС отдельной строкой не выделена, то вся сумма, указанная в билете, включается в состав прочих расходов, связанных с производством и реализацией, на основании подпункта 12 пункта 1 статьи 264 Налогового кодекса. Такой порядок учета установлен в письме Минфина РФ от 10.01.2013 № 03-07-11/01.

С полными текстами документов, упомянутых в этом разделе, можно ознакомиться по ссылкам в приведенном ниже списке:

Учет электронных проездных билетов в «1С:Бухгалтерии 8»

Начиная с версии 3.0.81 в программе «1С:Бухгалтерия 8» упрощенный учет электронных проездных билетов поддерживается для всех пользователей, в том числе для тех, у которых не настроена интеграция с сервисом Smartway. Теперь такие пользователи могут самостоятельно вводить в учетную систему билеты, приобретенные у разных агентов, после чего отражать расходы на проезд в авансовом отчете. При этом можно использовать как общую, так и упрощенную форму авансового отчета. Эксперты 1С рассказывают о новых возможностях программы.

В «1С:Бухгалтерии 8» начиная с версии 3.0.81 упрощен учет расходов на электронные билеты, приобретенные организацией для командировок сотрудников. Пользователи, которые не загружают билеты из сервиса Smartway, теперь могут самостоятельно вводить в учетную систему билеты, приобретенные у разных агентов, а также отражать любые операции с билетами (доплата, обмен, возврат).

Для этого в программе используется справочник Билеты (раздел Справочники), документ Поступление билетов (раздел Покупки) и специальный счет учета 76.14 «Приобретение билетов для командировок».

Для компаний, использующих сервис для управления командировками Smartway, все приобретенные компанией билеты автоматически загружаются в справочник, без необходимости ручного внесения данных. Дополнительные операции с билетами, такие как обмен или возврат, также отражаются в учете автоматически. Подробнее об упрощении учета командировок в «1С:Бухгалтерии 8» редакции 3.0 и интеграции с сервисом Smartway см. в статье «Командировки в 1С: упрощение учета и интеграция со Smartway».

После регистрации поступивших билетов (любым способом) учет расходов на проезд отражается документом Авансовый отчет (раздел Банк и Касса или раздел Покупки).

Поступление и учет билетов

Приобретение нового билета в программе регистрируется из формы списка Поступление билетов по команде Создать — Покупка.

В открывшейся форме документа Поступление билетов с видом операции Покупка следует ввести данные нового билета согласно маршрутной квитанции электронного авиабилета (контрольному купону электронного ж/д билета).

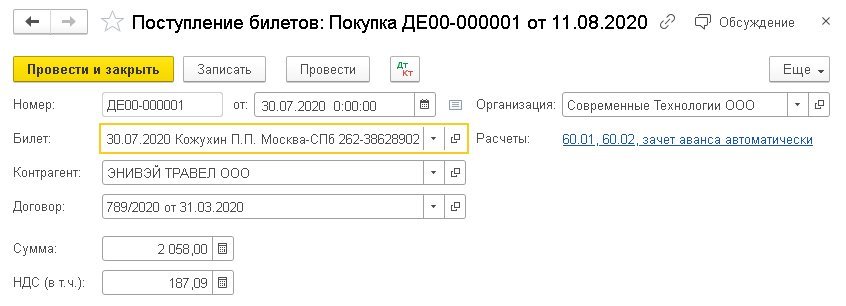

Рис. 1. Регистрация покупки билета

После записи нового билета следует заполнить остальные поля документа Поступление билетов, указав (рис. 1):

наименование контрагента — агента или перевозчика, у которого приобретен билет;

наименование договора на приобретение билетов с агентом или перевозчиком, если в организации ведется учет по договорам;

общую стоимость поездки и сумму НДС, выделенную в электронном билете отдельной строкой.

Документ Поступление билетов при проведении формирует бухгалтерские проводки:

Дебет 60.02 Кредит 60.01

— на сумму зачтенной предоплаты;

Дебет 76.14 Кредит 60.01

— на сумму приобретенного билета.

Напомним, что счет 76.14 «Приобретение билетов для командировок» специально предназначен для учета приобретенных организацией билетов для командированных сотрудников в валюте РФ. Аналитический учет ведется по каждому командированному сотруднику (субконто Работники организаций) и билету (субконто Билеты). Каждый сотрудник является элементом справочника Физические лица, а каждый билет — элементом справочника Билеты.

Если к уже оплаченному билету приобретаются дополнительные услуги (например, возможность выбора места, наличие багажа и т. д.), то такое приобретение следует отразить документом Поступление билетов с видом операции Доплата. При этом дополнительные услуги должны быть включены в общую стоимость билета, указанную в маршрутной квитанции обновленного электронного авиабилета (контрольном купоне электронного ж/д билета).

Изменение даты, маршрута и других параметров, при которых меняется номер электронного билета в системе бронирования, отражается документом Поступление билетов с видом операции Обмен. Эта операция означает одновременное списание прежнего билета и оформление нового. Поэтому в документе по обмену билетов указывается билет, который выбывает, новый билет и его общая стоимость (в том числе НДС).

Отмена поездки оформляется документом Поступление билетов с видом операции Возврат.

Любой приобретенный билет отражается в справочнике Билеты. Открыв билет, можно проанализировать не только основную информацию о предоплаченных услугах перевозчика (закладка Основное), но и все операции, совершенные с билетом (гиперссылка Операции с билетом).

Оформление авансового отчета

Чтобы учесть в расходах стоимость использованных билетов, их необходимо указать в авансовом отчете. При этом можно использовать как общую, так и упрощенную форму авансового отчета.

В форме авансового отчета с видом Закупка, расходы для отражения расходов на проезд предназначена отдельная закладка Билеты. В прежних версиях программы закладка Билеты была доступна только при настроенной интеграции с сервисом Smartway. По кнопке Заполнить программа автоматически подбирает приобретенные билеты для сотрудника, указанного в авансовом отчете, в соответствии с периодом командировки.

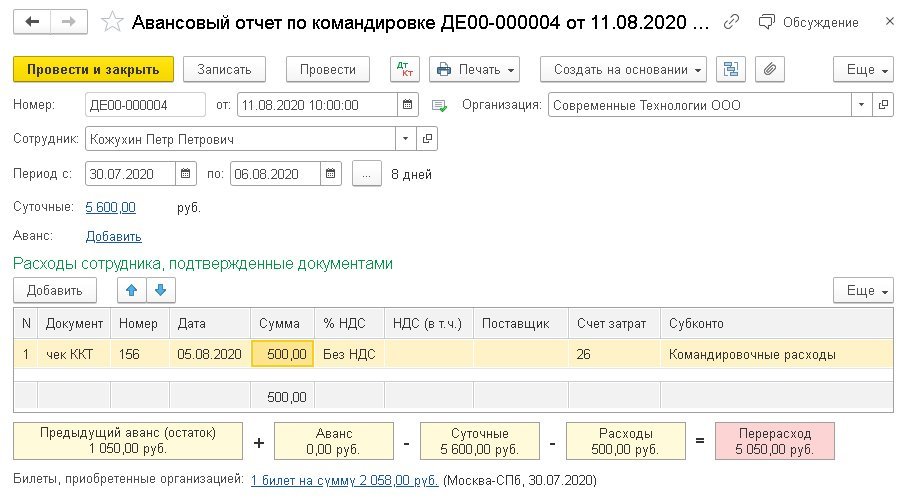

В форме авансового отчета с видом Командировка (рис. 2) при выборе сотрудника и периода командировки подходящие по дате отправления билеты подгружаются автоматически и отражаются в виде гиперссылки, расположенной рядом с текстом Билеты, приобретенные организацией.

Рис. 2. Авансовый отчет по командировке

Расходы, которые командированный сотрудник оплатил самостоятельно, следует вручную указать в табличной части Расходы сотрудника, подтвержденные документами.

При проведении документа Авансовый отчет формируются бухгалтерские проводки:

Дебет 26 (44.01, 20.01. ) Кредит 71.01

— на сумму расходов, понесенных командированным лицом;

Дебет 26 (44.01, 20.01. ) Кредит 76.14

— на сумму расходов на проезд, оплаченных организацией;

Дебет 19.04 Кредит 76.14

— на сумму НДС (если он выделен в билете отдельной строкой).

От редакции. Актуальную информацию о новых возможностях «1С:Бухгалтерии 8» редакции 3.0 и других программ 1С см. в 1С:ИТС в справочнике «Информация об обновлениях программных продуктов 1С:Предприятие» раздела «Инструкции по учету в программах 1С».

Как учесть в расходах авиабилет, оплаченный другим членом семьи командированного

Минфин рассказал, как действовать в ситуации, когда оплата за авиабилеты командированного лица произведена с карты его супруга.

В письме от 18.11.2021 № 03-03-07/93276 чиновники пояснили, что оправдательным документом, подтверждающим расходы на приобретение электронного авиабилета, является сформированная АИС маршрут/квитанция электронного авиабилета, в которой указана стоимость перелета и подтверждается перелет подотчетного лица по указанному в авиабилете маршруту. Набор сведений соответствует требованиям ст. 252 НК РФ.

Таким образом, если достаточно подтвердить расход на приобретение авиабилета такими документами, для целей налогообложения прибыли дополнительных документов, подтверждающих оплату, в том числе выписки по банковской карте, не требуется.

Минфин отметил, что НК РФ не устанавливает конкретный перечень документов, которые подтверждают произведенные расходы, тем самым не ограничивает налогоплательщика в вопросе подтверждения правомерности учета соответствующих расходов.

Кроме того, по гражданским законам, при проведении операций с использованием банковской карты супруга подотчетного лица, слипы и чеки электронных терминалов с такой банковской карты могут являться подтверждением расходов подотчетного лица.

Такой порядок подтверждения расходов можно применять и в случае оплаты стоимости проезда и провоза багажа к месту использования отпуска и обратно работников организаций, расположенных в районах Крайнего Севера.

О том, как правильно отразить в учете приобретение организацией авиабилетов для работников, узнайте из Консультации Эксперта КонсультантПлюс. Получите доступ к К+ бесплатно на пробной основе.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Источник http://www.aviatrans.ru/info/accounting/

Источник https://buh.ru/articles/documents/117788/

Источник https://nalog-nalog.ru/nalog_na_pribyl/rashody_nalog_na_pribyl/kak-uchest-v-rashodah-oplatu-aviabileta-drugim-chlenom-semi-komandirovannogo/